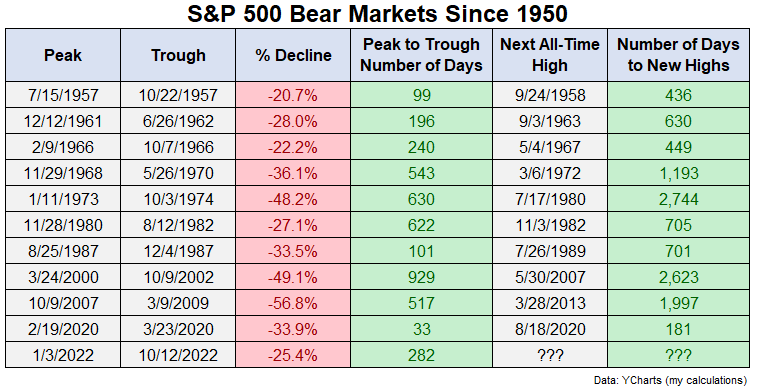

Oggi riporto l’interessante articolo (tradotto), scritto da Ben Carlson sul sito “A wealth of common sense”. Ben Carlson è il direttore delle gestioni patrimoniali istituzionali presso Ritholtz Wealth Management, dove crea piani di investimento dettagliati e gestisce portafogli per istituzioni e privati. E’ autore di quattro libri su risparmio, investimento e denaro . Nel 2017 è stato inserito dalla rivista americana "InvestmentNews” nell'elenco dei migliori 40 consulenti finanziari sotto i 40 anni negli Stati Uniti. Ben scrive : “L'ultimo nuovo massimo storico per l'S&P 500 è stato il 3 gennaio 2022. Ciò significa che sono passati quasi 450 giorni da quando abbiamo registrato nuovi massimi nel mercato azionario. Sembra tanto tempo. Ma sulla base della storia dei mercati ribassisti, non è poi così lungo. Potrebbe volerci un po' prima di raggiungere di nuovo nuovi massimi, se usiamo la storia come guida. Ho esaminato ogni mercato ribassista a partire dal 1950 per vedere quanto tempo ci è voluto perché il mercato raggiungesse nuovi massimi storici dal picco precedente. In questa tabella, esamino i ribassi per ciascun mercato ribassista, il numero di giorni necessari per passare dal picco al minimo e il numero di giorni per passare dal picco precedente al nuovo ma massimo. Peak : massimi di mercato Trough : minimi di mercato % Decline : % di calo Peak to Trough : numero di giorni intercorsi tra il punto massimo e il punto minimo Next All-time High : nuovo massimo storico Number of days to New Highs : numero di giorni trascorsi tra il vecchio massimo storico e il nuovo Se includiamo l'attuale mercato ribassista, il calo medio, dal picco al minimo è una perdita di poco inferiore al 35%. Il numero medio di giorni per passare dal picco al minimo è 381, quindi poco più di un anno. Il numero medio di giorni per passare dal picco precedente ai nuovi massimi storici è di 1.166 giorni o più di 3 anni. Il viaggio di andata e ritorno più breve da un picco all'altro è stato il crollo del Covid nel marzo 2020. Abbiamo visto nuovi massimi in 6 mesi. Prima di quella fionda di un mercato ribassista, il periodo di tempo più breve per vedere di nuovo nuovi massimi era di 436 giorni nel 1950. Quindi può volerci del tempo per riprendersi completamente da un mercato ribassista Non so quanto tempo ci vorrà, ma non è insolito che il mercato azionario ti faccia sentire malissimo su base regolare. Uno dei miei grafici preferiti del mercato azionario a lungo termine e mostra il tasso di guadagno storico su vari orizzonti temporali.

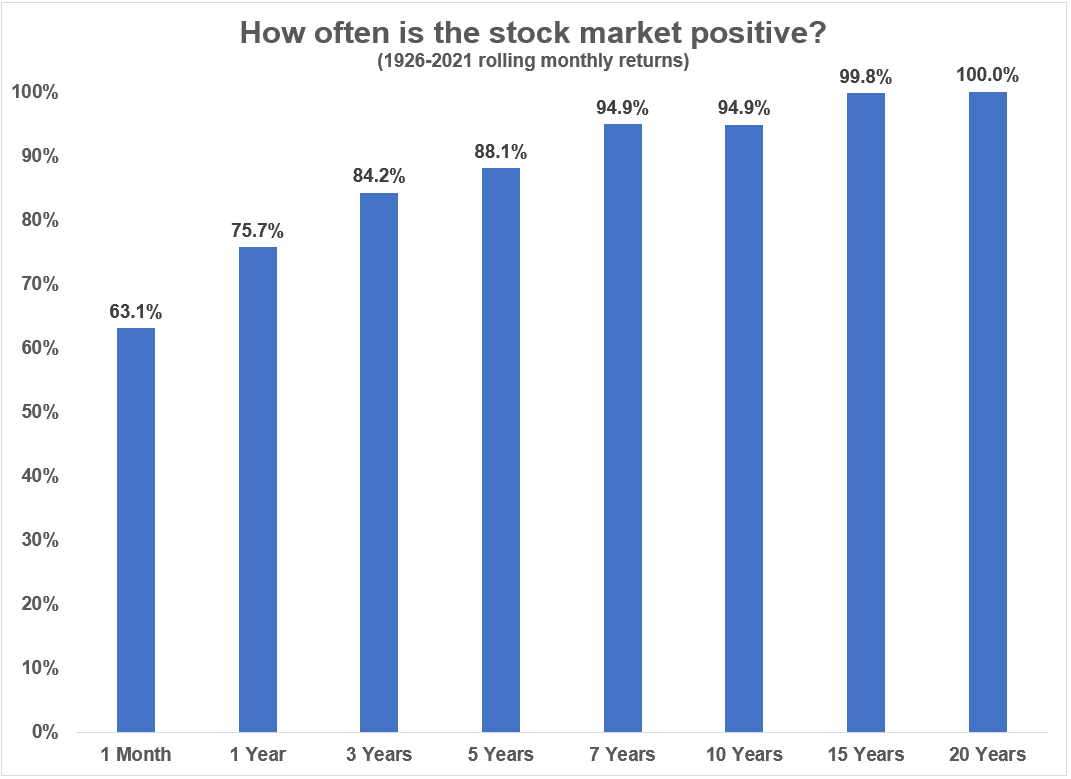

Storicamente parlando, più lungo è il tuo orizzonte temporale, maggiori sono le tue possibilità di vedere rendimenti positivi. Su base giornaliera, il tasso di guadagno storico è solo del 55% circa, il che significa che il 45% di tutti i giorni di negoziazione sono stati perdite. E solo il 5% di tutti i giorni di negoziazione si è chiuso a nuovi massimi storici. Fondamentalmente, più spesso guardi i tuoi investimenti nel mercato azionario, peggio ti sentirai dal momento che passiamo così tanto tempo in uno stato di mercato negativo. Il termine finanziario comportamentale di Richard Thaler per questo fenomeno è : avversione alla perdita. L'avversione alla perdita è l'idea che le perdite facciano male il doppio dei guadagni che ci fanno sentire bene. E la miopia è l'idea che più frequentemente guardi il tuo portafoglio, più è probabile che tu provi la puntura dell'avversione alla perdita. Più guardi il tuo portafoglio, peggio ti sentirai riguardo alla tua performance. E meno guardi, più spesso vedrai i guadagni nel tempo. Inoltre, non è che prestare maggiore attenzione al tuo portafoglio garantirà risultati migliori. Per la maggior parte degli investitori, prestare maggiore attenzione può portare a più errori perché quella avversione alla perdita ti tenta ad apportare più modifiche al tuo portafoglio, il che può portare a più errori dalle tue emozioni. Non è facile ignorare i tuoi investimenti o il mercato azionario di questi tempi. Le informazioni sono ovunque, ma meno li guardi, meglio ti sentirai riguardo alla tua performance." Che ne dite di seguire i suggerimenti di Ben e sorvolare su tutte le notizie finanziarie, spesso poco precise, che ci propinano quotidianamente i media e guardare più in la nel tempo ?

0 Comments

Leave a Reply. |

AutoreAndrea Fumasi Archivio

Luglio 2024

Usate le categorie qui sotto per navigare tutti i post in maniera ragionata

Tutti

Questo sito web utilizza tecnologie di marketing e di monitoraggio. La disattivazione comporta la disabilitazione di tutti i cookie, ad eccezione di quelli necessari per il funzionamento del sito web. Considera che alcuni prodotti potrebbero non funzionare altrettanto bene senza i cookie di monitoraggio. Rifiuto dei cookie |

OrariLunedi - Venerdi : 09.00 - 18.30

|

Telefono338 230 5825

|

|

Feed RSS

Feed RSS