|

Le azioni Value sono contraddistinte da un prezzo di mercato inferiore all’ipotetico valore di equilibrio e quindi sono “penalizzate” dal mercato stesso. Solitamente in questa categoria troviamo società che si muovono su settori considerati ormai maturi, società solide ma con limitate prospettive di crescita, o aziende cicliche i cui profitti risultano essere volatili, elemento incorporato nel prezzo di mercato. La strategia denominata Value investing ha come principale obiettivo quello di cercare società solide ma temporaneamente svalutate dal mercato per realizzare un profitto dal riallineamento del titolo con il fair value.

0 Comments

Le azioni Growth hanno prezzo superiore a un ipotetico valore d’equilibrio (il fair value, appunto). In questo caso, il mercato implicitamente stima che la società produrrà nel futuro utili (di conseguenza ricavi e miglioramento dei margini) tali da giustificare l’attuale prezzo di mercato. Il settore Growth per eccellenza è quello tecnologico: molte aziende Growth appartengono a questo settore perché il mercato ha elevate attese di crescita per i prossimi anni e i prezzi incorporano appunto queste aspettative. Anche il settore farmaceutico è un settore Growth, grazie alla presenza dei brevetti che consentono alle società pharma di avere una protezione sugli utili. La strategia di Growth investing si fonda proprio sulla scelta di titoli con prospettive di crescita nel breve periodo superiore alla media.

Non bisogna temere una fiammata dell’inflazione, è l’opinione di AllianceBernstein (società di asset management globale che fornisce servizi di ricerca e gestione degli investimenti in tutto il mondo a investitori istituzionali), ma qualche aggiustamento di portafoglio dettato dalla prudenza è necessario per affrontare un contesto moderatamente inflazionistico.

Il pacchetto di stimoli fiscali appena varato da Biden e la prospettiva di un secondo e più consistente piano di aiuti sta alimentando i timori di un possibile surriscaldamento dell’economia Usa e di un rialzo dell’inflazione. Le opinioni al riguardo sono contrastanti, tra chi ritiene che l’inflazione non rappresenti un grave motivo di apprensione, c’è AllianceBernstein, le cui previsioni sono di un aumento dei prezzi nel breve periodo che dovrebbero attestarsi al 2,1% alla fine del 2021, e di un andamento laterale successivamente. Se non c’è da temere un’impennata dell’inflazione, viene sottolineato, è opportuno tuttavia che gli investitori si preparino ad affrontare un contesto moderatamente inflazionistico e a posizionare i portafogli per beneficiare della ripresa post pandemica. GLI EFFETTI DELL’INFLAZIONE SULLE DIVERSE ASSET CLASS Un’inflazione moderata, spiegano in AllianceBernstein, ha effetti positivi e negativi. Da un lato favorisce la crescita di un’impresa incrementando il suo cash flow e molte aziende, specialmente quelle legate alle materie prime, possono trasferire l’aumento dei costi sugli acquirenti, dall’altro erode i rendimenti reali degli investimenti. In termini pratici, alcuni degli investimenti che hanno prodotto ottimi risultati negli ultimi anni – le azioni growth, le obbligazioni a lunga scadenza - potrebbero rivelarsi deludenti nell’ipotesi di un ritorno dell’inflazione. LE SCELTE PER UN PORTAFOGLIO OBBLIGAZIONARIO Di solito, di fronte alla prospettiva di un aumento dell’inflazione, il suggerimento è ridurre la duration del portafoglio e guardare alle obbligazioni indicizzate all’inflazione, come i Treasury inflation-protected securities (TIPS). Il punto, osservano gli esperti di AllianceBernstein, è che oggi i bassi rendimenti delle obbligazioni a breve non offrono una copertura contro gli effetti dell’inflazione e i titoli inflation-linked hanno già rendimenti reali negativi. Per avere un portafoglio più difensivo contro l’inflazione senza rinunciare al rendimento, il consiglio è di incrementare l’esposizione al credito, diversificando in settori con rendimenti relativi interessanti e basse correlazioni con i titoli di Stato, come, ad esempio, le Credit Risk Transfer securities (CRT) statunitensi, obbligazioni a tasso variabile garantite da immobili. Da valutare anche le obbligazioni del settore finanziario, dal momento che un aumento dei tassi d’interesse rafforzerebbe i margini bancari. AZIONI TRA VALUE E GROWTH Da oltre 10 anni i bassi tassi hanno premiato, in misura sproporzionata, sottolineano in AllianceBernstein, le azioni growth rispetto ai titoli value; un rialzo dei tassi potrebbe rapidamente invertire questa tendenza, penalizzando soprattutto le imprese in forte crescita valutate alla luce di utili che non sono stati ancora realizzati. Il suggerimento è quindi di valutare la possibilità di costituire o incrementare l’esposizione al segmento value; tra i titoli growth in grado di affrontare meglio un rialzo dell’inflazione sono indicate le azioni di società con modelli di business sostenibili, redditività costantemente elevata e valutazioni relativamente appetibili. Meno sensibili all’inflazione potrebbero essere anche le azioni “bond proxy”, come i servizi di pubblica utilità e i beni di prima necessità; molte economie emergenti producono materie prime e un surriscaldamento dell’economia mondiale si estenderebbe anche ai prezzi delle commodity. ASSET REALI E MATERIE PRIME Asset class, come le materie prime, l’immobiliare, le valute estere e gli investimenti in azioni legate alle commodity registrano buone performance nelle fasi di inflazione; un paniere diversificato di asset reali, è la conclusione di AllianceBernstein, fornisce il migliore compromesso tra rischio e rendimento ed è la difesa più efficace dall’inflazione, ma è un paniere, viene puntualizzato, che deve aggiungersi, non sostituire le posizioni core, ricordando che non tutte le asset class sono adatte a tutti gli investitori. Gli italiani tengono tanti, troppi, risparmi sui conti correnti. Secondo la Banca d’Italia sono oltre 1.682 i miliardi parcheggiati sui conti a fine 2020. A differenza di quanto si possa pensare, non si tratta di una notizia positiva. Tenere per troppo a lungo i risparmi sul conto corrente significa rinunciare a generare un rendimento, condannando il valore reale del capitale a diminuire.

Se hai dei risparmi fermi sul conto corrente stai di fatto pagando un costo, non solo i costi di gestione sempre più alti, ma il costo (opportunità) della scelta di non generare i rendimenti che si sarebbero potuti accumulare nel lungo termine. I rendimenti degli investimenti tengono ad accumularsi nel lungo termine, grazie all’extra rendimento generato dall’investimento dei profitti. se nessuno può prevedere le performance future dei mercai ciò che possiamo dire è che nei prossimi anni il cash continuerà a generare rendimenti ridotti. Se hai scelto di non investire parte della tua liquidità non stai perdendo occasioni di mercato nel breve (dove i mercati possono andare sia in positivo, sia in negativo), quanto soprattutto la potenzialità di costruire l’effetto di composizione degli interessi nel lungo periodo. Questo può avere delle conseguenze molti rilevanti sulla costruzione della tua ricchezza. L’effetto silenzioso dell’inflazione C’è poi da considerare la “tassa” dell’inflazione. L’aumento dei prezzi al consumo, agisce come un’imposta nascosta con un impatto negativo sui depositi: se i prezzi aumentano, il valore reale del denaro diminuisce. Questo effetto, anche se difficilmente apprezzabile nell’immediato, può diventare molto significativo su orizzonti temporali lunghi. Facciamo un esempio: 10.000€ lasciati su un conto corrente per dieci anni possono arrivare a perdere, tra spese per la gestione del conto e diminuzione del potere d’acquisto, fino al 18% del proprio valore reale (immaginando un tasso di inflazione del 2% annuo). Questo vuol dire che gli stessi 10.000€ varranno l’equivalente di 8.161€. Sempre più avversione al rischio L’alternativa al conto corrente è l’investimento finanziario, che nel tempo aiuta a controbilanciare l’effetto dell’inflazione e generare un rendimento positivo. Ma in momenti incerti, si tende ad assumere un atteggiamento troppo cautelativo. Nei mesi di marzo e aprile dello scorso anno, quando i mercati azionari hanno fatto registrare delle perdite, molti investitori hanno scelto di disinvestire optando per strumenti monetari e conti correnti con rendimenti nulli. Ma coloro che hanno optato per questa opzione, magari sull’onda dell’emotività, hanno probabilmente perso l’opportunità di partecipare alla ripresa dei mercati finanziari che si è verificata a partire da maggio: cristallizzando una perdita significativa. Un approccio professionale per proteggere il capitale Questo non vuol dire che, seppur investendo, non si debbano prendere le precauzioni necessarie per proteggere il proprio capitale. Adottare un orizzonte di medio-lungo termine, diversificare il proprio portafoglio: sono alcune delle strategie per bilanciare la necessità di creare rendimento con quella di non esporsi eccessivamente alle fluttuazioni di mercato. Per fare ciò, può essere utile ricorrere al supporto di professionisti nella definizione di una strategia finanziaria adeguata.

La Cina e dico la Cina, non so se mi spiego, in un mondo che si sposta sempre più veloce verso il conseguimento degli obiettivi di sostenibilità, batte l’ennesimo record e si appresta ad essere il Paese asiatico con il più forte tasso di crescita degli investimenti in ambito ambientale, sociale e di governance (esg), dopo aver moltiplicato per 18 volte negli ultimi due anni gli asset raccolti negli etf specializzati in questo segmento. Secondo Websim, la spinta della Cina verso le energie rinnovabili e i veicoli elettrici farà da ulteriore stimolo per generare nuovi afflussi di fondi negli etf asiatici correlati ai fattori esg, contribuendo a far crescere questo segmento del 20% nel corso del 2021.

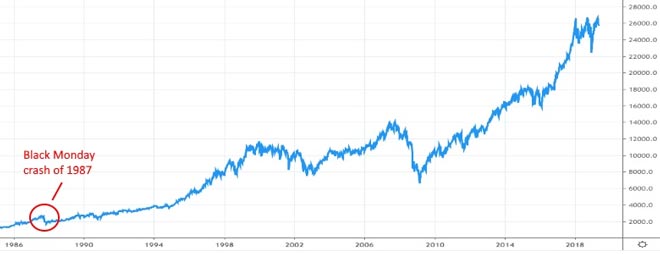

Anche in virtù di questo Intesa Sanpaolo è la prima banca italiana a entrare nella Climate Investment Platform (CIP). IWBank, che fa parte della galassia Intesa, è essa stessa una realtà in prima linea nel mondo dei prodotti finanziari legati al concetto della “sostenibilità”. “Non lasciatevi sfuggire il futuro.” Se guardi un grafico a lungo termine dell’indice Dow Jones, il crollo del 32% avvenuto nel 1987 sembra una piccola correzione.

Molti investitori hanno una mentalità che consente loro di abbracciare la volatilità. Chi ha scelto di investire solo una piccola somma, è molto più facile riporre la fiducia in una azione a lungo termine con la speranza che questa diventanti la prossima azienda da trilioni di dollari. Se va male, si è persa solo una piccola quantità di denaro. Ma man mano che si acquisisce successo negli investimenti, tuttavia, le cose cambiano. La dimensione dell' investimento cresce e improvvisamente i mercati volatili possono avere un enorme impatto quotidiano sulle tue finanze. Considera questo: se sei abbastanza fortunato e bravo da accumulare 100.000 euro nei tuoi investimenti, una mossa del 2% come si può vedere ogni tanto significa 2.000 euro in più in tasca. La maggior parte delle persone impiega un mese e forse più per guadagnare questi soldi. Per quanto sia bello ottenere un buon profitto, è molto peggio quando perdi 2.000 euro o più in una brutta giornata di mercato. E con molte delle azioni che hanno registrato una alta crescita ultimamente, dovrai sopportare molto peggio di così. Il Nasdaq ad esempio è sceso dal 12.02.2021 al 08.03.2021 di quasi il 10,5%, eppure dal 09.02.2021 a oggi ha recuperato il 4%. Sii onesto con te stesso Quello che è successo da metà febbraio ad oggi è stato un calo relativamente lieve rispetto a quanto può accadere in borsa. Hai quindi due scelte:

Adesso è il momento di fare una scelta, e una volta deciso, resta fedele e mantienila. La cosa assolutamente peggiore che puoi fare è cambiare spesso strategia, molto probabilmente in questo modo, otterrai il peggio. Non è una brutta cosa ammettere di non avere la tolleranza al rischio che pensavi di avere. Se fare una mossa adesso ti impedisce di commettere un errore enorme dopo un crollo del mercato azionario, allora ne è valsa la pena. |

AutoreAndrea Fumasi Archivio

Luglio 2024

Usate le categorie qui sotto per navigare tutti i post in maniera ragionata

Tutti

Questo sito web utilizza tecnologie di marketing e di monitoraggio. La disattivazione comporta la disabilitazione di tutti i cookie, ad eccezione di quelli necessari per il funzionamento del sito web. Considera che alcuni prodotti potrebbero non funzionare altrettanto bene senza i cookie di monitoraggio. Rifiuto dei cookie |

OrariLunedi - Venerdi : 09.00 - 18.30

|

Telefono338 230 5825

|

|

Feed RSS

Feed RSS